(首圖來源 /shutterstock)

世界經濟論壇最近出了一份白皮書:

投資於我們的未來

(Investing in(and for)Our Future)

其中指出退休人士可能提早 10年花光他們所有的錢。

全球到 2050年退休金缺口會達到 400兆美金,

冠天下娛樂城

世界經濟論壇警告退休金戶口增加的速度,

色碟

趕不上人類平均壽命的延長,

DB多寶試玩

這會造成退休人士

提早 10年花光他們所有的錢。

繼續看下去…

(贊助商連結)

這項調查數據設定為位退休人士起薪 3萬元,

每月退休儲蓄從 3%開始,

之後每年增加 1%,一直到 9%,

25歲開始工作、65歲退休。

世界經濟論壇假設:

不計入社會保險給付或其他政府福利,

已退休人士需要的收入

是退休前 70%的收入。

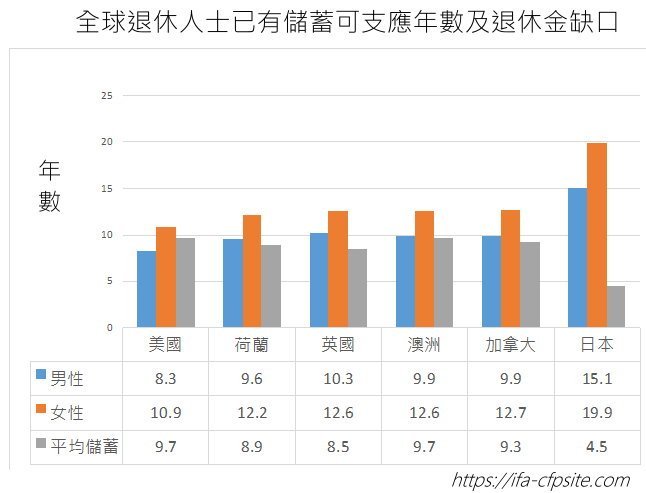

調查指出:

美國 65歲人士存的錢

只夠支應 9.7年退休生活所需,

不足年數的缺口──平均男性是 8.3年、

而女性因為活得更久,其缺口將達 10.9年。

退休準備不足的年數最多的國家是日本,

他們平均的儲蓄只夠他們過 4.9年的退休生活,

不足的年數:男性 15.1年。女性19.9年。

這可能跟他們在投資上相對保守,

都把錢放在銀行定存有關。

根據日本厚生勞動省發佈的 2017年簡易生命表,

日本男性和女性的平均壽命,

分別達到 81.09歲和 87.26歲。

而內政部公布的 106年簡易生命表,

國人的平均壽命為 80.4歲,

其中男性 77.3歲、女性 83.7歲,

國人的平均壽命約比日本少 4年。

這份報告並沒有包括臺灣的調查數據,

不過如果跟日本比起來,

恐怕臺灣的數據也不致於好到那裡去,

國人在退休規劃投資工具選擇上也似偏向保守。

儲蓄與退休餘命缺口

在做退休規劃時如果有財務顧問的協助,

可以提供指引及導入投資決策。

英國有一份報告指出:

「透過財務顧問協助的,

可累積更多金融資產及年金等,

及願意投資於股票,因此退休後,

尤其是老年時可以有更多的退休資產。」

英國一家智庫──國際長壽中心ILC

(TheInternationalLongevityCentre)

研究長壽對社會的衝擊,

它們 2017年出的一份報告:

《財務建議的價值(Thevalueoffinancialadvice)》中指出:

「富有人士有雇用財務顧問的,

會比較願意存錢(多6.7%)及投資於股票,

因此他們比起沒有財務顧問協助的,

最終會累積更多金融資產(多17%)及年金多(16%)。」

在實務上,

我們常看到客戶因為不知道如何做投資,

因此有的人是過度保守,對於市場常風險相當害怕,

他們對媒體報導的市場變動、

匯率上下起伏等都相當在意,

因此遲遲不能開始做投資。

事實上做退休規劃,

你應該分清楚自己是處於那個階段,

如果是 25歲到 65歲中間,

你是還處於有工作收入的階段,

這階段我們稱之為「累積期」。

等到 65歲退休後,你要開始從這些退休準備中,

提領錢出來做生活之用,這時就開始進入「提領期」。

這 2個階段的投資策略是不一樣的,

在累積期時因為還有工作收入,

尤其是年輕時退休距離你可能是 30、40年後的事。

你不能及早開始做投資或是投資過於保守,

RSG電子

未來無法累積到足夠退休金的風險,

是遠遠大於市場的風險的。

投資絕對不可能沒有風險,

但是你可以透過

做資產配置的方式去降低風險。

比如你單獨買臺積電 1支股票的風險,

絕對比買以下這 2支標的的風險高:

臺灣 50(0050)或是買 Vanguard全世界股票ETF(VT)。

0050與 VT這2個標的中都含有臺積電的股票成分,

0050中持有臺積電約 19%,

除此以外,

它還有傳產、科技、金融等臺灣的 49家公司的股份。

而 VT是全球股市的 ETF,

它包括了約 40個國家的股票,

臺灣佔比約 1.4%,臺積電也是其中的 1個成分股。

如果你擔心風險太高,

你可以藉由投資於這種大範圍市場的 ETF來分散風險,

投資於不同的資產類別、區域性等投資組合,

風險相對的不會那麼高。

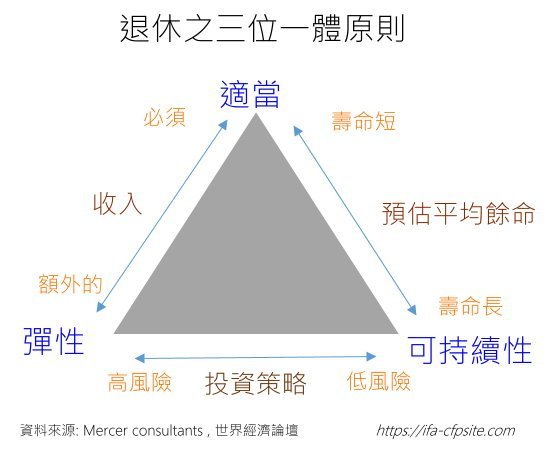

世界經濟論壇在此白皮書中也提到了退休的三位一體的策略:

退休的三位一體的策略

1.適當

一個成功的退休金提領策略要能夠符合退休需求,

退休後有保證收入是很重要的。

當然每個人對退休金多少的需求是因人而異的,

娛樂城註冊送現金

這也牽涉到對平均餘命的預估,

會不會因為壽命的延長,

以至於發生退休準備不足、提早用光的風險?

退休後的收入來源,除了公教年金、勞保退休金,

老年年金之外,剩下不足的部分你是如何準備的?

用保險、投資工具,

還是房子收租等這些收入來支應,

這些收入來源穩不穩定、風險如何?

你本身對投資風險的承受度、

承受能力等都是需要考慮的因素。

2.彈性

退休後時間可能長達幾十年,

中間的重大突發事件的可能會影響到你的退休計畫。

例如公教年金改革,可能讓你的退休金一下子少了 3分之1。

金融風暴造成投資資產的虧損,

每年預期可提領的金額降低,

你是否可從其他地方取得替代性的收入,

來彌補這個因為投資虧損造成的退休金缺口?

而退休後健康方面也可能會出狀況,

老年安養照護衛福部

2010年國民長期照護需要調查指出,

85歲以上國人失能率不分性別合計是 48.59%,

男性 39.12%、女性 56.23%。

在失能、失智的情況下,

可能無法管理自己的財產,

因此除了安排緊急預備金的來源

(可能為定存、保單保價金、投資資產等),

來應付這些突發狀況外,

也應該考慮設立自益兼他益的信託,

當失能狀況發生時,

可以從信託中撥款給安養中心等照顧自己,

身故後信託資產再分配到下一代。

3.可持續性

從未退休的累積期累積出來的錢,

在退休後要怎麼讓它可以持續應付終老的需求?

因此退休金提領策略、投資工具的選擇、

投資組合如何管理等,都是需要考量的因素。

現在更要面臨的問題是──

因為長壽造成退休準備不足的風險。

在世界經濟論壇這份白皮書中指出:

「日本退休準備不足年數差距最大,

真人輪盤

其原因可能與其國民投資過於保守、

存款都放定存,

沒有用其他金融工具做投資以產生報酬有關。」

最近看到1篇報導:

「年輕人退休理財最愛定存、

儲蓄險學者:保守程度超過想像」

在退休理財的工具上,超過 6成民眾愛用定存,

5成以上用保險,以 25歲到 35歲年輕人來說,

定存比例高達 63.55%、保單 49.88%,

基金投資僅有 34.29%,

35歲到 45歲青壯年中,也有 61.48%用定存、

54.95%用保單,基金投資只有 39.05%。

值得注意的是:

在退休規畫中選擇合適的金融工具是必要的,

在工作期間還是屬於累積期,

這時工具的選擇應該是以能創造較高報酬、

累積更多退休準備為主。

而在退休後的提領期,因為需要穩定的現金流入,

因此金融工具比較需要保守穩定為主。

如果選錯工具將難以達成財務目標,

例如在累積期把錢都放在定存、儲蓄型保險等,

因為其報酬率較低,是無法贏過通膨的,

這些工具是比較適合用在退休後的提領期,

做現金流確保的工具。

但是如果你還年輕、還在累積期的階段,

你應該把較多的資金投入做投資,

以創造更多的報酬,

而不是選擇把太多比例的錢

放在定存與儲蓄型保險等工具。

投資方面你可以做基金、ETF、股票等投資,

而投資型保險也是一個可運用的工具。

把資金配置在定存、儲蓄型保險及做投資,

不同的配置經過長時間下來,會產生什麼差異?

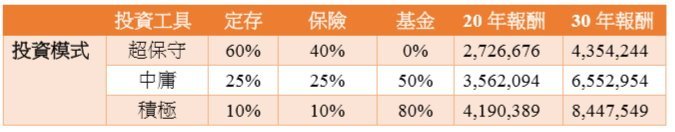

我們舉一個例子:每月 1萬元、年存 12萬元,

年化報酬率預估──定存 1%、保險 1.5%、基金 6%。

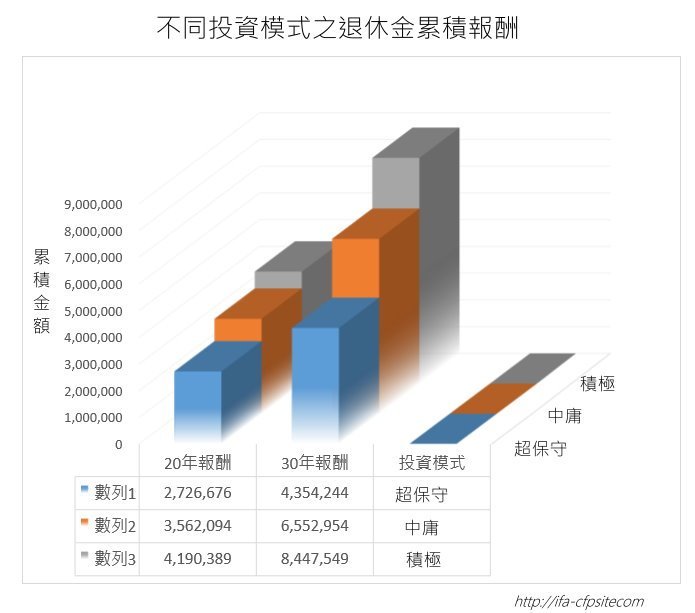

這裡有 3種投資模式:

超保守型是資金 60%放定存、40%放儲蓄型保險;

中庸型是定存 25%、儲蓄型保險 25%、基金 50%;

積極型是定存 10%、儲蓄型保險 10%、基金 80%。

你可看到以下的試算,30年後累積的金額:

超保守型的是 435萬,而積極型的是 845萬。

投資模式

所以你可以看到投資工具的選擇,

對於累積退休金的效果是有差異的。

如果你是處於 25歲到 65歲在工作、

還在累積退休金準備的階段,

把適當比例的資金配置在基金、

ETF等工具做投資是必要的,

否則可能會產生退休準備,

不足以應付退休生活的狀況。

投資累積報酬的差異

本文由 廖義榮 授權轉載,

原文 於此

未經授權,請勿轉載!

( 責任編輯 : CMoney 編輯 / BELL)

更多理財觀念,好文推薦你>>

她貸北市老公寓 千萬元,投資 南非幣 3個月內腰斬再腰斬…專家:除了美元,其他別碰!

投資人請張大眼>>買 1檔基金竟要剝 6層皮!這些 隱藏成本 神不知鬼不覺 小口小口吃掉你的獲利..

一張圖比較 2種壽險,買錯恐少存 230萬!檢視財務漏洞看這裡,專家點名「4大保單錢坑」繳多又賠少

他當財務規劃師3年、健檢400個個案,有感:致富成功的人少,是因為放棄的人太多

單親媽媽 1 人養家,竟還能存錢!理財顧問2建議,竟讓她 3 個月後 薪水翻倍,一年就存 50 萬

《有錢人想的和你不一樣》窮人用時間換薪水,有錢人用成果換財富?

有錢人的時間 不只 24 小時?!20 歲時你看時間的方式,決定了 30 歲後 你站的位置…

29歲 實現「財務自由」!艾爾文:成為富人最重要觀念,不是「省錢」而是…

臺灣首富 郭臺銘的辦公室,簡樸到連日本大學教授 都甘拜下風…(佩服阿)

浪費時間,其實是在慢性自殺!你打發時間的方式,決定了你 窮 還是 富!

文章源自於CMONEY,